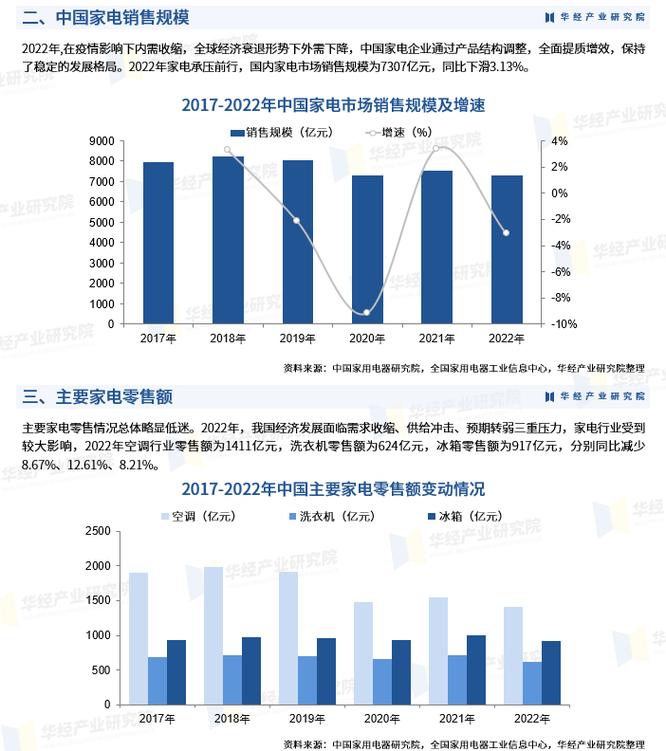

从传统白电,到新兴的智能小家电、清洁电器等,中国家电品牌在外洋表现十分亮眼。海关总署数据显示,今年1-5月,中国出口家用电器累计17.38亿台,同比增长24.6%。

未来,随着外需回暖和中国家电家当链的综合性上风日益凸显,家电出口仍将保持稳定增长态势。

壹

家电出海第一步:

亚马逊

起身于线上电商的中国家电品牌,出海后第一步出奇同等:押注亚马逊。

一方面,亚马逊发卖体量大、用户基数多,是很好的电商渠道。例如,晨北科技Vesync,早期依赖亚马逊起身,2019年之前99%收入来源于亚马逊。小熊电器与石头科技同样具有互联网基因,在外洋扩展时也将亚马逊作为第一站。

另一方面,产品在亚马逊上的热销,能对线下及其他电商渠道的开拓产生积极的影响。

资料来源:莱特美特《跨境电商全链路布局》

Marketplace Pulse数据显示,霸占美国电商市场40%份额的亚马逊,在全体美国零售业(包括所有实体店)的占比仅为4%。由此可见,借助亚马逊打入外洋线下渠道是品牌出海的必经之路。

亚马逊在美国零售(含所有实体店)及电商领域的份额

数据来源:Marketplace Pulse

当品牌在亚马逊上取得较高的销量,形成一定品牌效合时,作为新面孔的中国家电品牌,就可以借助亚马逊这个支点,撬动更多的外洋电商渠道,乃至是超过线下门槛进入实体渠道。

以安克创新为例,安克凭借在亚马逊得到领先地位后才逐步打开线下渠道,2014年Anker多款产品成为Amazon北美、欧洲等市场移动电源品类Best Seller第一名,2016年才正式入驻BestBuy和Walmart,并在布局线下市场前期进行了大量资源的投入。亚马逊品牌卖家石头科技Roborock与晨北科技Vesync亦是如此。

贰

美国家电消费渠道更加多元,

且更依赖线下

欧睿数据显示,美国大家电和小家电的消费中线上零售量占比分别26%和48%,均低于中国的49%和64%;其余从线下渠道丰富度来看,中国大家电线下更集中于电器零售店,而美国线下电器零售商和家居零售商均有明显贡献。

数据来源:Euromonitor

01

美国家电发卖该当关注哪些渠道?

根据美国零售联合会(NRF)公布的2023年美国零售百强榜来看,沃尔玛、亚马逊、Costco位居前三位;TOP15里包括食品零售为主的Kroger、Albertsons等,药店零售为主的CVS Health、Walgreens等,家居建材零售为主的Home Depot和Lowe's及电器电子零售商BestBuy。

资料来源:NRF

就家电发卖而言,美国消费者仍以线下作为紧张的消费渠道,大家电:紧张零售商为Lowe's、Home Depot、BestBuy、Costco、Amazon,个中Lowe's和Home Depot合计零售额份额超50%;小家电:紧张零售商为Amazon、Walmart、Target、BestBuy、Costco。

资料来源:TRAQLINE;这里大家电包括冰箱 、洗衣机 、干衣机 、洗碗机 、冰柜 、独立式炉灶、灶具 、壁挂炉和嵌入式炉灶等

02

美国线下渠道切入难度有多大?

一样平常来说,一家独大或格局稳定的情形下零售商的上风与话语权相对更为明显。

美国的零售渠道格局与中国市场存在较为明显的差异:线上零售,与中国市场(阿里京东分庭抗礼、字节拼多多后起直追)不同,美国线上亚马逊一家独大,且上风地位持续强化;线下零售,美国线下渠道集中度较高,存在强势龙头且格局较为稳定。

数据显示2023年美国线下前五零售商份额达28%,个中家居建材(CR5:42%)及电器电子领域(72%)的零售商集中度更为明显,均显著超过中国市场。家居建材:Home Depot与Lowe's双寡头格局稳定,份额稳定在30%旁边;电器电子:基本BestBuy一家独大(打消苹果,紧张***自家产品),市占率仍坚持在30%以上。

资料来源:Euromonitor

从中美家电龙头渠道比拟来看,美国家电更依赖于线下第三方零售商,中国家电线上/自建渠道为主。如Home Depot、Lowe's及BestBuy等零售渠道,常日以买断形式采购品牌产品,渠道话语权更为突出。以惠而浦北美为例,其约7成发卖收入依赖于外部独立的零售商,个中Lowe's、Home Depot和BestBuy占比约22%、10%和5%,而D2C/线长进献估量约不敷5%。

资料来源:惠而浦公司公告

线下渠道进入流程长、周期久,对品牌有名度和产品均有哀求。以Costco为例,须要先验供应商资格;其次须要验厂,根据他们的标准对中国工厂进行查验。以上结束后,品牌与Costco双方才会开始研究详细的上架产品。

此外,线下渠道重视品牌形象,如官网、当地社媒、KOL营销、用户评价反馈等。同时品牌营销内容本土化、本土化的品牌命名也很主要。产品方面,要有创新的卖点,线下渠道也追求更多潜在销量与增长,因此对产品的独创性也较为看重。

叁

美国 vs 中国家电代价链拆解

01

Home Depot等零售商

毛利率在30%旁边

根据年报数据,Home Depot家得宝和Lowe's劳氏美国市场电器品类营收基本都在120亿美元旁边,BestBuy百思买则在55亿美元旁边。从盈利角度来看,基于高话语权,以家得宝、劳氏为代表的美国头部零售商毛利率可保持在30%+,净利率在10%旁边,盈利能力优于家电企业(惠而浦约2%);海内家电龙头利润率基本可在10%旁边,而受线上冲击、话语权相对弱势的零售商(以苏宁为例)盈利能力较弱。

资料来源:企业公告;家得宝美国电器收入按电器收入美国地区占比测算估计

02

美国VS中国家电:

品牌与零售商利润分配

美国家电代价链,以惠而浦为例:

零售商普遍毛利率在30%旁边,净利率在10%旁边;家电品牌毛利率在20%旁边,净利率在6%旁边。

假设零售商终端售价100,零售商毛利率30%,其向品牌采购的本钱70(假设直接相称于家电品牌的收入),零售商用度约20,即利润10(零售商利润率10%)。

家电品牌商:收入70,毛利率约20%,对应本钱56(假设原材料34,制造本钱14,物流6,研发3),假设发卖2/管理5/其他用度及税费约2,终极品牌利润4。

↓↓↓

品牌原材料本钱占营收约48%,制造本钱约20%,物流本钱约8%,发卖/管理/研发费率分别约3%/7%/4%,税费等其他3%,品牌利润率约6%旁边。

中国家电代价链,以格力为例:

以苏宁易购为例其正常经营年份毛利率约15%旁边,净利率约3%;家电品牌毛利率在30%旁边,净利率在13%旁边。

假设零售商终端售价100,此前一样平常毛利率在15%旁边,其向品牌采购的本钱85,零售商用度约12,利润约3(零售商利润率约3%)

家电品牌商:收入85,毛利率约30%,本钱60(假设原材料约52,人工本钱3),假设发卖/管理/研发分别7/3/3/其他用度及税费约2,终极品牌利润11。

↓↓↓

品牌原材料本钱占营收约62%,人工本钱约3%,发卖/管理/研发费率分别约8%/3%/3%,税率及其他项目约2%,品牌利润率约13%旁边。

资料来源:wind;这里剔除疫情对线下影响明显的年份,参考苏宁易购2017-2019年毛利率约15%旁边,净利率约3%旁边,作为格力的下贱发卖商

肆

案例剖析:石头科技

美国线下渠道拓展及空间

2017年,借助小米的品牌影响力和市场光环,石头科技在成立的第四年便实现了超过10亿的收入。

然而,随着市场竞争的加剧,扫地机器人的价格从昔日的千元旁边一起攀升,特殊是自清洁和自集尘等全能款产品的推出,带动了3000元以上价格段的显著增长。

石头科技意识到仅凭海内市场难以坚持高速增长的困境,从2017年开始履行计策调度,选择扬帆出海。2018年,石头进驻亚马逊,开始在外洋市场的迅速扩展。随着国际市场霸占率的不断提高,公司的外洋营收也实现了显著增长。

从财报数据来看,2023年其外洋市场的营收为42.29亿,与海内基本持平。但比拟海内市场明显上升的经营本钱,外洋市场经营本钱则有所低落,因此石头外洋市场的毛利率远高于海内市场,达到了61.65%。

石头科技Roborock亚马逊店铺

01

1400余家Target门店

及695家百思买门店

2022年石头先切入沃尔玛、Target等的线上平台开设品牌专卖店,逐步收成消费者认可。2023年Q4石头在美国线下渠道取得明显打破,首次进入外洋实体零售——入驻美国各地180多家Target商店,为消费者供应高端 S7 Max Ultra产品。截至今年6月20日根据官网表露,石头已入驻约1400余家Target门店和约695家BestBuy门店,分别占两家零售商在美国线下门店总数的72%和78%。

资料来源:各零售商线上商城,石头科技美国官网;此处沃尔玛门店数按Walmart Supercenters门店数打算

02

石头美国线下空间测算?

从远期稳态销量来看,2023年美国扫地机销量452万台,2018-2023年期间复合增长13%。假设扫地机更新换代周期约5年,以2023年城镇家庭数为基数,以累计5年销量进行测算,估量目前美国市场扫地机渗透率约18%。若以50%作为扫地机的稳态渗透率,则其对应稳态渗透率下的年销量有望超过1000万台。

欧睿数据显示,近年来清洁电器线上销量占比持续提升,2023年估量线下渠道零售量占比约58%,假设作为清洁电看重要细分品类的扫地机的线上/线下销量占比与清洁电器同等,估量2023年美国线下扫地机销量约262万台。考虑到线上渠道的便捷性,假设未来稳态线上线下各占50%,则稳态渗透率下对应的线下扫地机销量约537万台。

考虑到稳态龙头份额及石头的价格定位偏中高端,假设稳态期间石头线下市场销量份额约25%,对应的线下年销量约134万台。

从线下渠道入驻情形看,目前石头已入驻家得宝、百思买、Target、Costco、沃尔玛、山姆的线上商城,以上零售商在美国门店总数约9428家,假设未来石头的线下入驻率约90%,则对应可入驻门店数约8485家。

数据来源:Euromonitor ,公司公告 ,石头科技美国官网

客不雅观来看,石头科技之以是能在外洋市场取得突出造诣,与多年来稳扎稳打的布局有关。且石头正在引领外洋此轮产品构造的升级,凭借突出产品力、愈发完善的渠道(打破北美线下且有望全面着花),石头有望持续享受环球扫地机构造升级快速发展的红利。

石头科技的崛起是无数个中国家电企业逐步实现品牌环球化的缩影。不可抗力的成分时候寻衅着中国品牌出海的耐心、毅力与聪慧。看似缓慢的发展,背后既彰显著顺势而为的生存聪慧,又透着冲击环球化市场的不易。