灵巧就业职员年收入18万,该当交多少个人所得税呢?我们分成两种情形

劳务报酬一样平常领取劳务报酬,都是由发放单位预扣预缴,缴税时,月收入不敷4000元,定额扣除800元,超过4000元,按照收入的80%打算个人应纳税所得额。然后按照三级累进税率打算个人所得税。

由于年度汇算清缴完,才是上一年度的真实个税纳税额,以是这里我们直接打算汇算清缴。

年度个人所得税,应纳税所得额=18000080%-60000=84000元

适用10%个人所得税税率,应纳税额=8400010%-2520=5880元

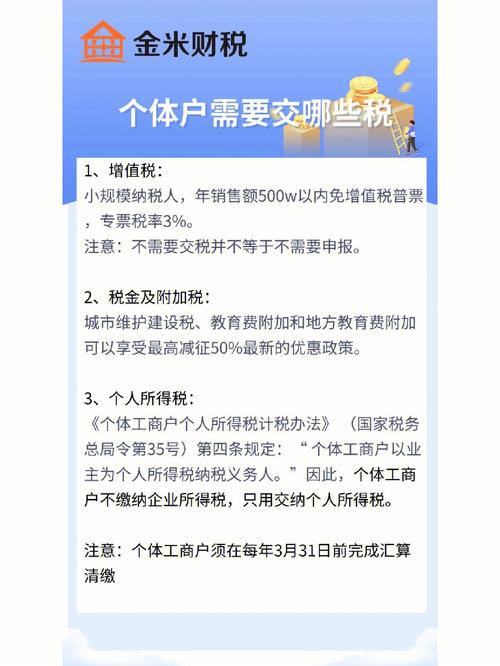

个体经营所得个体户一样平常通过核定征收,如果财务账簿完好,可以按照经营所得缴纳税费,我们这里就打算按经营所得征税。

应纳税所得额=180000-60000=120000元

适用20%经营所得税率,应纳税额=12000020%-10500=13500元

这两种情形下,个人所得税纳税额都比较高,如果节税呢?

通过年度汇算清缴,利用专项扣除和专项附加扣除来减少应纳税所得额

专项附加扣除假设有孩子须要抚养,每年可抵扣1.2万元,有父母须要赡养,每年可抵扣2.4万元,有住房贷款,每年房贷利息可抵扣1.2万

合计可抵扣4.8万

劳务报酬收入,应纳税所得额=18000080%-60000-48000=36000元

应纳税额=360003%=1080元

个体户经营所得,应纳税所得额=180000-60000-48000=72000元

应纳税额=7200010%-1500=5500元

专项扣除灵巧就业职员和个体户,养老保险社会统筹和个人账户部分均由个人承担,为缴费基数的20%,医保无个人账户,社会统筹部分为缴费基数的5%旁边,合计缴费为基数的25%,比如江苏社保缴费基数4250

按100%缴费,社保每年缴费=42501225%=12750劳务报酬:应纳税所得额=36000-12150=23250元

个人所得税纳税额=232503%=697.5元

个体户经营所得:应纳税所得额=72000-12750=59250元

个人所得税纳税额=5925010%-1500=4425元

按300%缴费,社保每年缴费=4250300%1225%=38250,个体户经营所得:应纳税所得额=72000-38250=33750元

个人所得税纳税额=3375010%-1500=1875元

劳务报酬:应纳税所得额=36000-38250<0元

个人所得税纳税额=0元

当然,这样做虽然节省了个人所得税,但社保缴费支出也比较多,退休后的养老金报酬也会比较高,大家可以根据自己家庭的实际情形安排,这里只是给大家整理一个思路。

其余个体户也可以向税务部门申请核定征收,比较一下,那种办法能够更多地节省个税。

本文由银行小喽喽原创,欢迎关注,带你一起长知识!