近两年,抖音电商突飞年夜进:

2020年才正式发布「抖音电商」品牌,2022年就实现了GMV破万亿元。

在天猫/淘宝、京东、拼多多等大佬早已霸占电商大半壁江山的条件下,抖音靠着巨大的内容流量也卷进这个赛道,本日我们就来聊聊,日活超6亿抖音,是如何分得电商一杯羹的?

一、抖音电商:短***/直播的王者之一

抖音最大的上风,是开辟了短***和直播的赛道。

在图文饱和量过高的时期,抖音用短***和直播成功刷出了超6亿的DAU(日生动用户)。

如何将这些巨大的流量,转变为可变现的GMV(商品交易总额),成为抖音电商的主要课题。

于是,抖音电商在2021年率先提出「兴趣电商」的观点,以用户兴趣为连接点,通过算法,匹配潜在感兴趣的客户和商家。

以前的消费者决策路径是:需求-主动搜索-竞品比价-购买现在的消费者决策路径是:内容/主播刺激-兴趣-需求-购买商家不再是被动地等客户搜索进来,而是将产品通过短***/直播这两种短平快的办法,主动推送到客户面前。只要有内容成为爆款,商品也自然而然地能被卖爆。

二、兴趣电商:天花板在哪儿?

抖音如果一贯只做兴趣电商,天花板注定不高。Why?

1. 只有少数产品成为爆款

抖音电商采取的短***和直播形式本身就限定了商家能够展示的产品数量;而其推举算法模式,则导致只有极少数的商品能成为爆款。

如果说,传统电商的发卖逻辑是通过剖析用户漏斗,逐步筛选出最精准的潜在客户;那么,兴趣电商的发卖逻辑则是通过剖析商品漏斗,逐步淘汰无法成为爆款的产品。

因此,打造爆款产品极为主要。

在抖音的“兴趣电商”观点下,电商的买卖逻辑发生了变革:

传统电商的发卖逻辑是「人找货」,即消费者有明确的购买需求,他们会主动搜索、比拟,然后再进行购买。而抖音电商的发卖逻辑则是「货找人」,即消费者常日没有明确的购买需求,他们只是在不雅观看短***或直播中创造感兴趣的商品,每每出于一时冲动而购买。

这就哀求商家精心选品,选出最具爆款潜力的商品,并打造最具爆款潜力的内容(或设定极具吸引力的定价),以此刺激用户的购买需求。然而,这种商业模式每每会限定商家进行「全品类发卖」,从而影响商家持续扩大发卖规模的能力。

2. 只有少数用户成为买家

抖音APP的日活/月活用户大概很高,但抖音电商的日活/月活用户却不如传统电商,这正是由于平台偏娱乐化的功能属性。

换句话说,抖音虽然有弘大的用户群体,但许多用户利用抖音只是为了娱乐,在空隙韶光看看短***或直播,而不是专门来购物的。

相反,传统电商平台如天猫/淘宝、京东、拼多多,本便是为购物而生。用户打开这些平台,正是有目的地浏览和购买商品,因此购买转化率也更高。

这意味着,同样的日活/月活用户数,抖音电商的潜在买家占比每每会比传统电商的更低。

小结一下,从供给侧来看,抖音电商让商家充分展示的商品品类有限;从需求侧来看,抖音电商的潜在真实买家也有限。

因此,在兴趣电商的逻辑下,抖音做电商的天花板每每会比传统电商低。

于是,在2022年5月,抖音宣告从“兴趣电商”升级为“全域兴趣电商”。

意思便是,抖音也要做综合类电商了。

抖音把「商城」板块放到了APP首页,并通过新人补贴等办法吸引用户。

这会是抖音电商下一个破万亿的机会吗?

根据商务部《中国电子商务报告(2021)》数据来看,2021年全国网上零售额达13.09万亿元。

同样值得关注的数据是,阿里巴巴集团2022财年报告显示,该财年阿里巴巴环球商品交易额为8.317万亿元公民币。换言之,中国商家确定性最强的成交平台,仍旧是阿里巴巴。

抖音电商业务要想实现更大发展,必须打破兴趣电商,向更广阔的电商市场走去。

不过,抖音要想实现从“兴趣电商”向“货架电商”的超过,并不随意马虎。

毕竟,天猫/淘宝、京东、拼多多都是消费者日常利用的购物渠道。买品牌货上天猫,买大件/数码上京东,买小件上淘宝拼多多。那么,抖音又会如何定位自己在“货架电商”的上风呢?

三、抖音爆款:哪些商品卖得好?

抖音上热门爆款有哪些?它们都有哪些特点?

接下来,我们结合大数据来看,抖音Top500脱销产品到底有哪些?哪些品类贡献GMV最高?

文章参考:《A Look Into 500 Top-Sellers on Douyin eCommerce》数据统计韶光:2022年8月数据来源:新抖平台(抖音短***&直播电商数据工具)统计内容:抖音Top500脱销产品(品类&价格)1. 抖音电商细分品类GMV剖析抖音Top500脱销产品,贡献GMV总额达43.72亿。

个中,食品饮料+美妆个护险些盘踞半壁江山,占比达47.69%。

2. 抖音电商细分品类价格剖析

抖音电商前3大脱销品类(食品饮料、美妆个护、日用百货)均匀价格都偏低:

食品饮料均匀价格仅为44元,美妆个护均匀价格为168元,日用百货均匀价格为49元。

食品饮料及日用百货虽然均匀价格低,但销量高,对整体GMV贡献比较大。

3. 抖音商品链接数量分布

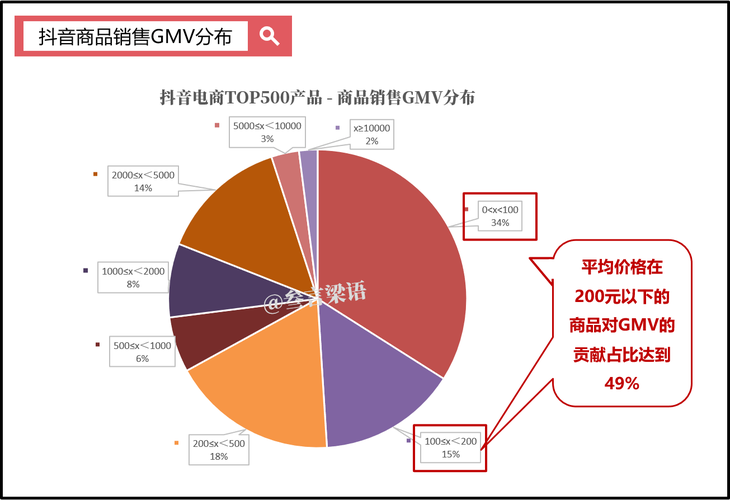

如下图所示,均匀价格在200元以下的商品链接数量达到52%。

可见,不少商家都选择了单价低的商品,作为品牌带货的主力军。

4. 抖音商品发卖GMV分布

如下图所示,均匀价格在200元以下的商品,对GMV的贡献比例达到49%。

不过,抖音的高价商品占比也有所提升:

64%的商品售价高于100元,比2020年同期上涨19%;27%的商品售价高于1000元,比2020年同期上涨26%。5. 抖音高价商品剖析抖音上,这些高价商品分别都是哪些?

我们选取均匀价格在500元-5000元之间的商品来看,可以得到以下结论:

1)均匀价格在500-2000元的产品中,美妆个护产品贡献最高的GMV。

LV、GUCCI、Dior、Chanel、Cartier等国际大牌美妆纷纭入驻抖音,消费者乐意相信国际大牌的研发实力,国际大牌也不排斥到抖音寻求新的增长机会。

2)均匀价格在500-2000元的产品中,时尚衣饰贡献第二高GMV,达到17%。

近几年盛行的国潮观点,为时尚衣饰的增长贡献了不少爆发机会。

3)均匀价格在2000-5000元的区间里,食品饮料贡献最高的GMV,达到19%。

缘故原由在于茅台也打算在这一品类中,以是贡献比较高的收入体量。

4)均匀价格在大于5000元的区间里,钟表首饰贡献最高的GMV,达到49%。

再次证明抖音不仅只卖「便宜货」,奢侈品也开始在抖音上吸引年轻用户。

总结来看,我们可以归纳出:

目前抖音的热销产品单价较低,以不超过200元的居多;抖音以兴趣电商为主,客单价低,有利于引发消费者尝鲜意愿;抖音开始发力综合电商,商品品类日渐丰富;目前抖音发卖最火的3大品类是:食品饮料、美妆个护、日用百货;抖音向中高端市场发力,售价高于1000元的商品占比开始增多,有望拉升GMV。对付入驻抖音平台的商家来说,大概会有以下启迪:

剖析自身品类在抖音电商中的竞争强度,比如食品饮料、美妆个护、日用百货等等,相对来说竞争激烈,可以选择毛利高、单价低的商品作为主推爆款,把更多用度放在投放上;抖音正在大力布局包含搜索、抖音商城场景的“中央场”,品牌方也该当顺应平台趋势,故意识地将流量汇聚到品牌店铺与直播间,完善用户消费路径;如果以单价低的商品作为引流款,然后可以采取“组货策略”提升客单价,比如用“主品+辅材”的策略,像“衣饰+包包/鞋子/配饰”、“散粉+扮装棉/卸妆水”等,增加商品的干系推举。