公司各业务展望

水平沉铜专用化学品:随着品质、技能、环保需求的驱动,水平沉铜工艺正在逐步替代垂直沉铜工艺。就目前而言海内目前约有250条水平沉铜生产线,个中安美特占约一半市场。假设公司每月新增替代2-3条生产线,估量至2025年末公司产品有望运用于超过150条水平沉铜生产线。

水平沉铜赛道国产化格局较为稳定,估量毛利率保持稳定。电镀专用化学品:目前海内水平脉冲电镀化学品市场被安美特垄断,该产品技能壁垒高,客户对付价格敏感度较低,毛利水平好。随着客户与安美特绑定期逐渐结束,公司产品有望加速替代安美特市场份额。电镀产品目前国产化率较低,未来随着国产化进程演进,毛利率逐步小幅下滑。

铜面处理专用化学品:公司根据不同工序和不同电子电路对铜面处理的哀求开拓出超粗化、中粗化、再生微蚀以及碱性微蚀产品,可适用于HDI、汽车板、5G通讯板等PCB运用。铜面处理赛道为PCB化学品相对稳定赛道,我们估量毛利率未来保持稳定。

垂直沉铜专用化学品:由于垂直沉铜生产线设备投资本钱和药水本钱较低,部分没有盲孔的双层板、多层板厂商仍在利用垂直沉铜生产线进行生产。公司垂直沉铜专用化学品同样采纳本钱加成的定价模式,因此随着贵金属钯价格降落,毛利率将有上升趋势。PCB行业目前处于弱复苏阶段,我们估量垂直沉铜专用化学品随着行业复苏,毛利率逐步小幅提升。

公司加速布局高毛利电镀化学品,ABF载板国产化趋势带动干系电镀液需求提升:根据CPCA数据,中国大陆2021年电镀专用化学品市场规模约为26-30亿元,个中不溶性阳极电镀产品产值为8-12亿元。国产化程度约为25%,由安美特、JCU、麦德美乐思、陶氏杜邦等国际巨子垄断。在高端ABF载板中,功能性湿电子化学品本钱占频年夜约为10%-12%,个中将近70%-80%是沉铜与电镀用化学品。未来随着海内兴森科技、深南电路、珠海越亚等载板厂扩建,国产电镀液需求有望进一步提升。

前辈封装为未来主流半导体封装技能发展路径,进一步打开干系电镀液市场空间:随着芯片性能的不断提升,封测行业正在由传统封装技能向前辈封装技能过渡发展,促进高端封装用电镀液需求不断提升。根据恒州诚思统计数据,2022-2028年半导体封装电镀液市场规模将坚持6.87%的复合增长率,至2028年有望达到3.46亿美元。从产品市场运用来看,前辈封装技能中的直通硅穿孔(TSV)、再布线(RDL)和铜柱凸块(Bumping)为半导体封装用电镀液的紧张运用领域。

在高端PCB材料基本盘的根本上,公司寻求半导体领域高端产品的发展,塑造第二增长曲线;

前辈封装干系电镀产品目前在头部封测客户等多处下贱验证顺利,上海二期项目有序推进,叠加下贱PCB行业需求逐步回暖,公司盈利能力和核心竞争力不断提升。

2023年公司营收3.39亿元,同比-9.47%;归母净利润0.59亿元,同比+7.25%;扣非净利润0.55亿元,同比+2.39%。

24Q1公司营收0.80亿元,同比+6.16%,环比-12.78%;归母净利润0.18亿元,同比+57.69%,环比+6.01%;扣非净利润0.15亿元,同比+31.83%,环比+2.78%。

原材料价格下行导致23年营收低落,盈利能力持续提升:

2023年公司营收低落紧张系水平沉铜专用化学品的发卖价格随原材料硫酸钯采购价格变动而变动,23年硫酸钯均匀采购价格同比明显低落,进而造成23年业务收入减少。扣除干系原材料持续下行成分后,实际公司业务量在整体上升。23年公司毛利率为35.70%,同比+4.22pcts;净利率为17.28%,同比+2.68pcts。

24Q1公司整体出货量明显增长,个中电镀类产品的增长更为显著。24Q1毛利率为38.80%,同比+4.68pcts,环比+4.02pcts;净利率为22.40%,同比+7.32pcts,环比+3.97pcts。毛利率同比持续大幅提升紧张系公司不断调度产品构造、持续优化并迭代产品的配方,高毛利的电镀系列产品发卖占比提升匆匆使公司毛利率提升。用度方面,23年发卖/管理/研发/财务用度率分别为5.26%/5.77%/6.60%/-0.86%,同比+0.71/+1.98/+0.69/-1.24pcts。

纵不雅观23年整年至24年一季度,公司从业务端整体呈现稳健且持续增长的发展态势,如公司前期所制订的经营策略,不断调度产品构造、持续优化并迭代产品的配方,进而不断提升公司整体的毛利率水平和核心竞争力,相应成效也表示在了财务数据上面,23年整年、24年一季度的毛利率同比都分别增长4-5个百分点。营收去年虽然整体有所低落,但是扣除干系原材料持续下行成分后,实际公司业务量在整体上升,包括24年一季度,公司整体出货量也有明显的增长,个中电镀类产品的增长更为显著。

在做踏实基本盘的根本上,公司寻求泛半导体领域的第二发展曲线,在原高端PCB功能性湿电子化学品根本上,拓宽到集成电路、光伏、面板等赛道,丰富公司的业务发展路线,穿越各个领域家当发展的周期,平滑公司的经营风险,同时也寻求不断打破。

24年Q1电镀类产品中营收占比最大、增长最快,公司24年一季度收入贡献最大的电镀类产品是水平脉冲电镀,增长最快的是VCP电镀。2)Q1非流动资产的增长紧张来源于二期项目的投入,集成电路车间的培植须要投入相对较多、代价较高的半导体生产及测试设备。3)二期项目干系根本培植、设备仪器调试已陆续完成,此皮毛干政府手续也已完成。目前工厂已具备生产能力,干系质量体系也在按照正常进度推进。

顺乘高端PCB、集成电路家当高速发展的趋势。公司同时也会加快国际化布局,目前东南亚的布局上线从今年的第二季度开始会成为公司新的增长点。后续,我们还会持续拓展韩国市场,包括台湾市场。

公司以前辈封伪装为切入点进入集成电路领域,于23年下半年开始布局集成电路功能性湿电子化学品干系的核心添加剂产品,集成电路fab厂相对付PCB工厂的验证周期更长、技能门槛更高。由于集成电路电镀添加剂长期处于被卡脖子的状态,近几年越来越严重。基于公司团队多年沉淀的添加剂研发履历和技能储备,从1月份到现在,RDL、bumping、TGV、TSV等产品均进入到海内头部客户处进行验证,目前都得到了不错的测试结果,符合客户的预期。因此我们相信未来一定会给行业、国家供应可靠的入口替代方案。办理关键核心技能卡脖子问题,实现核心物料国产供应链自主可控。公司坚持“高端功能性湿电子化学品添加剂”行业领域定位,致力于成为一家极具竞争力的综合型半导体材料上市公司。

TSV在封装领域是指硅基材填孔工艺,TGV在封装领域是指玻璃基材填孔工艺。

TGV是目前全体行业新兴的一个热点,公司前期已有干系玻璃基板通孔填孔的研发和技能储备,目前捉住这个机遇进行拓展。公司目前与涉及到玻璃硅通孔转接板的下贱客户都有打仗并测试干系TGV产品,反馈的结果较好。从TGV来看,公司处于行业第一梯队,与国际公司处在同一水准。

高端PCB化学品研发进展顺利,外洋产能有望开释:公司持续聚焦高端PCB专用电子化学品,运用于沉铜、电镀、棕化、粗化、退膜、微蚀、化学沉锡等多个生产环节。

针对新高端IC载板ABF膜如GL102和国产载板增层材料的特性,公司开拓了兼容性更强的除胶剂、调度剂和低应力化学沉铜液等产品,随着公司载板沉铜专用化学品在材料兼容性和产品性能等方面的提升,公司在载板领域新开拓了华进半导体封装先导技能研发中央有限公司、江阴芯智联电子科技有限公司等公司。

公司ABF载板的核心功能性湿电子化学品沉铜、电镀、闪蚀等,已陆续通过客户的认证。在FC-BGA领域,公司与各大客户的样品打样测试正井井有条进行,和国际巨子安美特等公司处于同一起跑线。

随着PCB家当链向东南亚转移,23年11月公司发布公告拟在泰国投资培植生产基地。公司已与24年下半年将在泰国、马来西亚等地区投产的部分客户进行了充分沟通,干系的前期技能支持、办理方案供应等事情在陆续进行中,公司将在前述客户开线投产时向其供应产品及配套技能做事。

随着海内载板行业产能扩展,天承科技公司积极与海内深南电路、兴森科技等载板厂商对接,在此领域逐渐替代安美特市场份额。电镀工艺中的高端产品目前被安美特、杜邦等外资厂商垄断,公司正在积极拓展客户进行认证,认证通过后有望利用价格上风霸占一定市场份额。

发力半导体前辈封装,第二增长曲线渐显:公司正积极探索泛半导体领域的全新增长点,以原有的高端PCB功能性湿电子化学品为基石,进一步将业务触角拓展至集成电路、光伏以及面板等多个领域,积极打造第二增长曲线。

公司以前辈封伪装为切入点进入集成电路领域,于23年下半年开始布局集成电路功能性湿电子化学品干系的核心添加剂产品。从24年1月份到5月,RDL、bumping、TGV、TSV等产品均进入到海内头部客户处进行验证,目前都得到了不错的测试结果,符合客户的预期。上海二期项目工厂已具备生产能力,即将启动试生产事情,后续等待终端客户的验证。

线路图形、铜面处理、孔金属化、电镀工艺、终极表面处理五大PCB制程所利用的PCB专用化学品分别约占总产值的10%、10%、40%、20%、20%。

前辈封装技能带来高端电镀化学品需求.随着提升半导系统编制程节点不断提升,本钱的增加幅度在7nm和5nm处迎来拐点,摩尔定律的迭代碰着瓶颈。

由于人工智能、大措辞模型等运用的推出,对付芯片算力、带宽等方面都提出了更高的哀求。TSV技能是2.5D/3D封装的核心工艺,通过在芯片和芯片之间制造通孔,减小芯片间的旗子暗记延迟,增加芯片集成度。例如HBM高带宽内存,通过高密度TSV技能垂直互连的办法,将多个DDR芯片堆叠后与GPU封装,能够实现超1TB/S的带宽,并且节省PCB空间和功耗。

TSV的技能难点在于深硅刻蚀以及电镀环节,带动高端刻蚀液以及电镀液需求。TSV的刻蚀工艺为DRIE工艺,即DeepReactiveIonEtching,详细方法是先用刻蚀液在硅片上刻蚀一薄层,然后在坑内沉积保护层,再用等离子打掉保护层,并以刻蚀液或堕落气体再刻蚀一层,通过多次循环实现博识宽比微孔的刻蚀。而在TSV电镀添补过程中,一旦产生毛病或空洞,对终极芯片的良率有较大影响。因此随着TSV深宽比的不断提高,无毛病添补成为关键技能难点,TSV电镀液以及电镀工艺变得愈发主要。

RDL即重布线技能,将原来设计的芯片线路接点位置(I/Opad),通过晶圆级金属布线制程和凸块制程改变其接点位置,使芯片能适用于不同的封装形式。RDL可以代替一部分芯片内部线路设计,降落芯片的设计本钱,并且能支持更多的引脚数量,使I/O触点间距更灵巧、凸点面积更大,提高元件可靠性。

RDL工艺运用在晶圆级封装中,如德国英飞凌开拓的扇出型晶圆级封装技能采取RDL工艺增加布线区域,充分利用芯片有效面积,降落本钱。在扇出型晶圆级封装中的RDL层制作工艺紧张为感光高分子聚合物+电镀铜+蚀刻流程。

随着芯片性能的不断提升,封测行业正在由传统封装技能向前辈封装技能过渡发展,促进高端封装用电镀液需求不断提升。根据恒州诚思统计数据,2021年环球半导体封装电镀液市场规模为2.16亿美元,估量2022年市场规模为2.32亿美元,同比增长7.33%。2022-2028年半导体封装电镀液市场规模将坚持6.87%的复合增长率,至2028年有望达到3.46亿美元。根据恒州诚思统计数据,我国2021年半导体封装电镀液市场规模为0.78亿美元,约占环球的36.13%,估量2028年市场规模有望达到1.38亿美元,占环球市场比例提升至39.85%。

从产品市场运用来看,前辈封装技能中的直通硅穿孔(TSV)和铜柱凸块(Bumping)为半导体封装用电镀液的紧张运用领域。根据恒州诚思统计数据,2021年市场规模分别为0.97/0.77亿美元,占比44.7%,35.65%,估量2028年市场规模将达到1.46/1.27亿美元,占比42.12%,36.67%,复合增长率分别为6.04%,7.37%。

公司自2012年研发出水平沉铜专用化学品,根据行业内高端PCB的生产需求不断进行研发改造,提升产品性能。

根据CPCA统计数据,中国大陆2021年水平沉铜化学品市场规模约为20亿元,占孔金属化制程的35%。。个中约11-15亿元产值运用于高端PCB生产,国产化程度较低,约为15%-20%。运用于普通PCB生产的产值约为6-8亿元,目前国产化程度约45%-50%,由三孚科技、硕成科技以及天承科技供应。垂直沉铜化学品市场规模约为30-35亿元,国产化程度较高,已经达到约60%。由于水平沉铜具有ICD失落效情形较少,自动化程度较高档特点,未来水平沉铜生产线将成为PCB厂商投资重点,逐步替代垂直沉铜生产线份额。据CPCA估量,未来三年中国大陆水平沉铜生产线市场规模将坚持5%-9%的增长率。

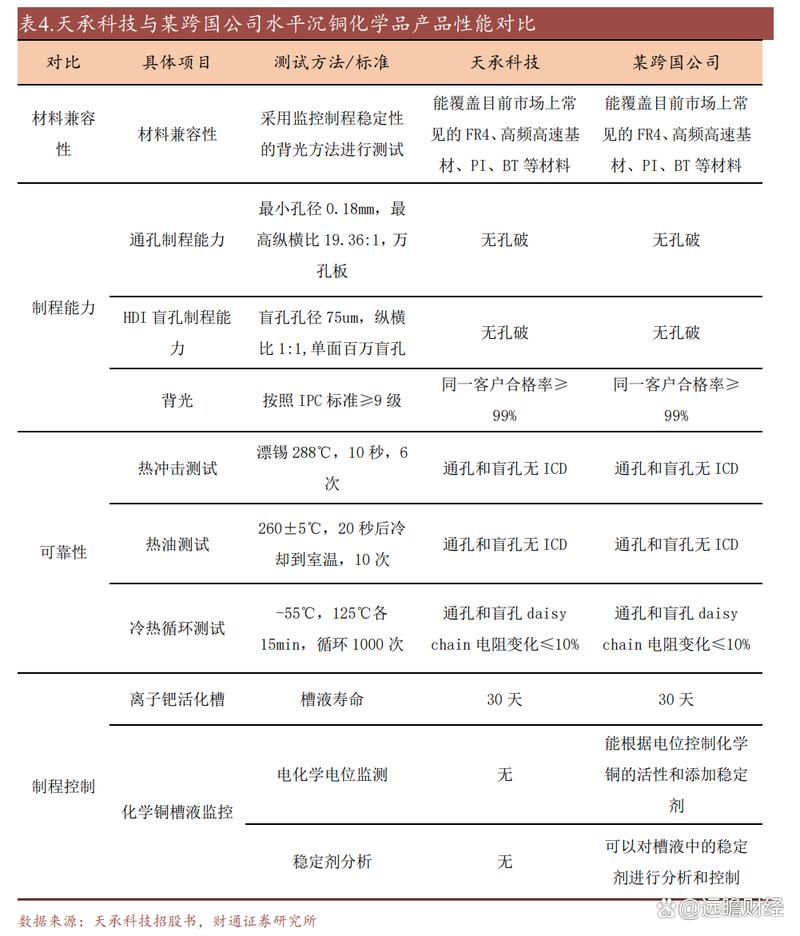

根据CPCA统计,2021年中国大陆的PCB厂商在高端PCB生产中投入的水平沉铜产线约为250条。个中安美特为一半以上水平沉铜线供应水平沉铜化学品,天承科技截止至2022年12月31日为54条高端PCB水平沉铜线供应产品,市占率仅次于安美特。公司运用于高端PCB的水平沉铜化学品产品性能已经追上国际领先水平,未来随着高端PCB新增产线,以及家当链国产化推进,公司产品有望进入新增产线,并且在原有产线中逐步替代安美特份额。

公司沉铜化学品定价原则采取本钱加成,结算单价为根本单价加上钯附加费或活化剂附加费。

电镀专用化学品:在PCB板完成化学沉铜工艺后,孔壁上沉积形成了一层0.2-1微米的薄铜,产生了一定的导电性。但是薄铜的厚度并不能知足电子元件旗子暗记传输和机器强度的须要,因此须要再进行电镀工艺,通过电镀填孔以增加铜层厚度。

电镀即利用电解事理在金属表面镀上一薄层或其他金属,根据阳极可分为可溶性阳极电镀和不可溶性阳极电镀。

电镀工序中以电镀阳极分类,可溶性阳极所占产值约为65%,不溶性阳极占比35%。

公司电镀专用化学品的研发路径紧密结合行业内电镀工艺发展趋势。

公司电镀专用化学品具有表面铜厚薄、盲孔添补效果好、电镀效率高档特点。

铜面处理是指在对铜面进行贴膜、阻焊等工序之前,通过改变铜表面描述或化学身分,以增强与有机料的结合力。

超粗化紧张运用于防焊前处理,焊接前电路板表面须要覆盖一层防焊油墨避免短路,超粗化处理能够使铜面与防焊油墨间产生足够的结合力。在5G高频高速等运用处景中,由于须要保持旗子暗记完全性,因此会利用粗糙度较低的中粗化产品。

再生微蚀技能通过对铜面处理增强与干膜/湿膜间的结合力,知足PCB加工需求。

高端载板化学品配套海内载板厂商扩产。IC载板细分领域技能难度大,增速高于PCB行业均匀。IC载板是PCB行业里技能难度较高的高端产品,起到承载芯片封装的关键浸染,为芯片与PCB母板之间供应连接。

根据Prismark统计数据及预测,在PCB的细分产品品类中,IC封装基板是增速较快的一类,增速高于行业均匀。

由于IC载板技能难度较高,且存在一定的客户认证壁垒,因此国产化程度较低,行业集中度高。2019年环球封装基板产能集中于日韩台地区,仅有4%为我国大陆内资属性。在IC载板中,ABF载板运用于CPU、GPU等高运算性能IC,技能难度更高。2021年环球ABF载板紧张由欣兴电子、揖斐电、奥特斯等厂商垄断,三家占比分别为22%,19%,16%。别的厂商有南亚电路板、新光电气、景硕科技、三星电机,行业CR7达到95%,市场集中度很高。

我国出于半导体供应链稳定、信息安全等角度,正在加快IC载板国产替代进程,各个PCB厂商都在积极投资扩建IC载板项目。目前海内投资载板的紧张厂商有兴森科技、深南电路、珠海越亚等,三家厂商投资金额分别达到72,60,35亿元。估量海内IC载板产能将在2025年陆续开释,也将带动干系载板用电子化学品需求放量。

公司配套载板沉铜产品打破技能壁垒。封装载板紧张采取SAP制造工艺,所需垂直沉铜化学品技能难度很高。

在高端ABF载板中,功能性湿电子化学品本钱占频年夜约为10%-12%,个中将近70%-80%是沉铜与电镀用化学品。别的部分为一些显影、闪蚀等电子化学品需求。在IC载板中,沉铜、电镀液占总体材料本钱比重靠近10%,用量比较传统PCB有一定提升。天承科技积极布局载板沉铜及电镀用产品,干系产品已实现技能打破,随着海内载板厂商逐渐起量,将会为公司载板化学品带来许多机会。

由于封装载板具有高密度、高精密度、小型化等特点,对付孔径、线宽线距等参数的哀求更严格。公司2015年开始研发载板沉铜专用化学品,通过在除胶流程中采取润湿性和渗透性更高的膨松液以及分外配方的沉铜液提高沉铜层与ABF的结合力,目前产品技能水准已达到业界哀求。公司载板沉铜产品已运用于江阴芯智联以及中科院微电子所的载板生产。

下贱AI算力需求强劲,国产做事器生态繁荣。根据立鼎家当研究院估量,2023年ABF载板下贱运用领域紧张为PC领域,占比47%,做事器与交流机合计占比25%,AI芯片占比10%。受到平板与智好手机的冲击,传统PC市场近几年较为疲软,PC出货量有所下滑。得益于数据中央、云打算等终端场景的兴起,做事器和AI芯片市场景气度较高。并且运用于高端做事器受到平板与智好手机的冲击,传统PC市场近几年较为疲软,PC出货量有所下滑。得益于数据中央、云打算等终端场景的兴起,做事器和AI芯片市场景气度较高。并且运用于高端做事器的ABF载板层数较高,对付产能的花费较大,因此未来做事器和AI芯片等高端运用处景占ABF载板下贱运用比例有望持续提升。

参考资料:

20240605-华泰证券-打算机:需求底部,趋势出发点

投资顾问:王德慧(登记编号:A0740621120003),本报告中的信息或见地不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担当何法律任务。