华东重机(002685.SZ)2017年花了近30亿元收购的资产,刚过古迹承诺期就涌现了古迹变脸。终极华东重机打算整体打包转让,脱手的价格现已不敷8亿元。对此,监管层及时下达问询函。

在此背景下,资产原股东之一却抛出了“橄榄枝”,表示故意回收。这葫芦里卖的什么药?

下调挂牌价至8亿元以下

9月7日晚间,华东重机表露,公司拟通过在深圳联合产权交易所公开挂牌转让的办法,出售持有的广东润星科技有限公司 (以下简称“润星科技”)100%股权,其挂牌价格参考中瑞世联资产评估集团有限公司出具的评估报告,标的资产评估值为公民币9.37亿元。挂牌起止日期估量为2023年9月8日至2023年9月21日。挂牌转让的干系信息,可在深圳联合产权交易所网站进行查询。

华东重机表示,公司将依据公开挂牌转让结果确定本次交易对方和交易价格,与交易对方签署产权交易条约,并提请股东大会对公司本次转让资产及产权交易条约予以审议,产权交易条约需经股东大会审议批准后生效。

然而挂牌公示期很快过去,9月24日华东重机表露,公司收到深圳联合产权交易所关照,在公开挂牌公示期(2023年9月8日至2023年9月21日)的十个事情日内,未能征集到符合条件的意向受让方。经由第五届董事会第六次会议审议,华东重机打算将挂牌价格在首次挂牌底价9.37亿元的根本高下调15%,即以7.97亿元的价格重新公开挂牌转让润星科技100%股权,除上述调度外,别的挂牌条件与首次挂牌条件保持同等。第二次挂牌起止日期估量为2023年9月25日至2023年10月12日。

这一次,华东重机还带来一个,即公司5%以上股东周文元已奉告公司其已持续关注润星科技的挂牌进展,故意向在条件得当时参与收购润星科技100%股权,但周文元目前尚未就上述事变与公司签订任何形式生效的法律协议。

资产常年亏损

据悉,润星科技成立于2007年6月5日,注书籍钱7500万元,目前华东重机持有润星科技100%股权。润星科技的经营范围:生产、维修、研发、发卖数控机器、智能机器人、工业自动扮装备、数控机床、自动化掌握系统、通用机器设备配件、日用口罩生产设备、医用口罩生产设备;软件设计;货色或技能进出口(国家禁止或涉及行政审批的货色和技能进出口除外)。

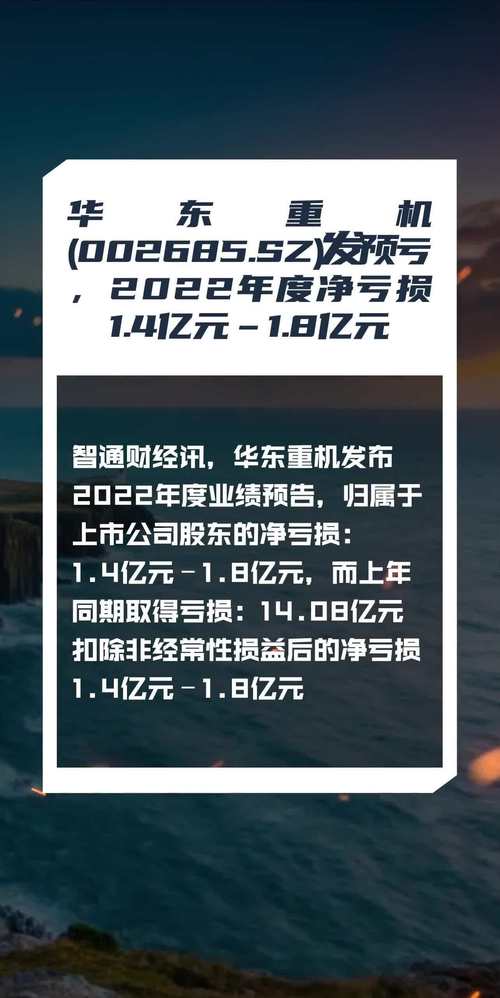

2021年、2022年、2023年上半年润星科技的业务收入分别为5.95亿元、4.75亿元、1.23亿元,净利润分别为-1.58亿元、-1.4亿元、-6702.73万元。

实际上,润星科技2020年也是亏损的,亏损额达到了2.36亿元,2020年的业务收入为4.82亿元。

截至2023年6月30日,上市公司存在为润星科技及其子公司与金融机构之间的贷款、保理融资供应包管的环境。上市公司在标的资产产权过户日之前解除为该等融资借款所供应包管。

截至2023年6月30日,润星科技及其子公司对上市公司存在关联搪塞款项。润星科技或其子公司应在标的资产产权过户日之前偿还转让方借款本金及相应利息,利息金额应打算至标的公司及其子公司实际还款日。对付转让润星科技,华东重机表示,交易完成后,公司将置出数控机床业务资产,专注于以集装箱装卸设备为主的高端装备制造,同时,公司及时捉住光伏行业发展机遇,拓展光伏电池组件业务,进行业务构造转型升级。

承诺期一过古迹就变脸

2017年8月30日,经由华东重机董事会及股东大会审议通过及中国证券监督管理委员会证监容许文核准,公司以发行股份及支付现金的形式购买润星科技100%股权,非公开定向发行公民币普通股(A股)23918.92万股,每股发行价格公民币8.88元,每股面值公民币1元。发行股份及支付现金购买资产的交易价格终极确定为公民币29.5亿元,个中以发行股份作为支付的对价金额为公民币21.24亿元。增发后公司总股本由68944.29万股增加至92863.20万股。2017年11月15日,华东重机发行股份召募配套资金新增股份7905.86万股,总股本由92863.20万股增加至100769.06万股。

须要指出的是,在当年收购时,华东重机对润星科技寄予厚望,公司曾表示“交易完成后,上市公司将计策性进入快速增长的中高端数控机床制造领域,获取新业务增长点与利润增长机会,优化自身高端装备产品线与盈利构造,并分散原有业务的市场风险,进一步巩固了上市公司在高端装备制造领域的市场地位,有助于上市公司实现其‘高端化’、‘智能化’的计策发展目标”。

在收购时还伴有古迹承诺,即干系方承诺润星科技2017年度、2018年度和2019年度合并报表中扣除非常常性损益后归属母公司的净利润分别不低于2.5亿元、3亿元和3.6亿元(三年累计金额为9.1亿元)。从表露看,润星科技2019年扣除非常常性损益后归属于普通股股东的净利润为3.424亿元,完成率95.11%;2018年为2.95亿元,完成率98.43%;2017年为3.53亿元,完成率141.06%。

从数据看,虽说不是所熟年份都100%完成,但未完成年份的完成率比较高,且总计也是超标完成的。没想到,承诺期之后,润星科技古迹快速变脸,2020年、2021年、2022年、2023年上半年均为大幅亏损。

有关润星科技的财务数据变革,实际上华东重机还收到过来自监管层的关注函、问询函。

2020年1月20日,华东重机在表露《2020年度古迹预报》后就收到关注函,监管层对润星科技估量7亿元至9亿元的商誉减值准备提出疑问。

2022年5月12日的《年报问询函》中,监管层提及润星科技的古迹变脸,哀求公司回答重组古迹承诺期满后,润星科技业务收入大幅下滑、净利润大幅亏损的缘故原由。

2023年6月11日《年报问询函》中,监管层再度提及润星科技变脸一事,哀求公司解释润星科技公司近三年涌现古迹持续下滑的缘故原由及合理性等。

2023年9月13日的《并购重组问询函》,矛头依然是润星科技,监管层哀求公司对其2017年至今古迹变革的缘故原由及合理性、古迹真实性作出解释。

原实控人想回购?

值得把稳的是,当年华东重机是从周文元、王赫、黄仕玲和黄丛林手中收购的润星科技,4人当时持股比例分别为51%、23%、15%、11%。在交易之后,周文元持股华东重机1.69亿股,王赫持股4584.46万股,黄丛林持股2391.89万股,黄仕玲只拿了现金,周文元的持股比例一度达到了18.24%。后续在召募了配套资金后,周文元的持股比例低落到16.81%。再后来周文元的持股有增有减,截至2023年6月末,其持股比例为13.26%,为华东重机第一大股东。

以是上述持股5%以上股东周文元故意考虑润星科技的转让,实为“回收”。目前周文元也是润星科技的法定代表人。

华东重机目前控股股东为华东集团,实际掌握人为翁耀根 、 翁杰 、 孟正华,三者合计持股13.02%。

耐人寻味的是,华东重机曾表露《2021年度非公开拓行A股股票预案》,拟向第一大股东周文元定向增发不超过3亿股,履行完成后将导致公司实际掌握人由翁耀根、孟正华和翁杰变更为周文元。但终极此事告吹。如今,周文元欲回收润星科技,又会以若何的价格入手呢?